Акции Совкомбанка - курс на новый максимум

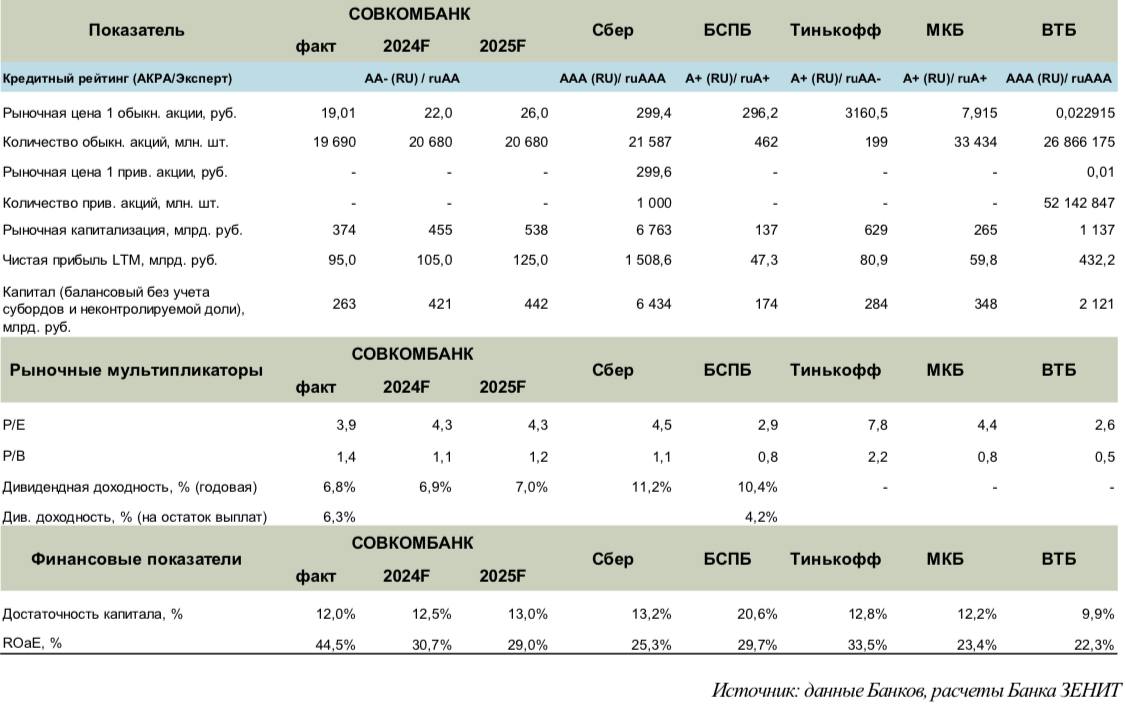

По нашим оценкам, в текущий момент акции Совкомбанка справедливо оценены рынком. При этом, на период 2024-2025 гг. мы сохраняем позитивный взгляд на акции Совкомбанка и подтверждаем нашу оценку «покупать» с прогнозной стоимостью в 2024 г. по самым консервативным оценкам в 22 руб./акц. (+15,8% к текущей цене). В 2025 г. мы ожидаем, что цена поднимется как минимум в диапазон 26 - 28 руб./акц. (+35-45% к текущей цене).

Банк раскрыл отчетность по МСФО за 2023 г., которую мы оцениваем как достаточно сильную.

Факторы инвестиционной привлекательности

- Быстрорастущий и стабильный Банк, высокие кредитные рейтинги.

- рост активов в 4 раза быстрее среднеотраслевого: активы Совкомбанка растут более чем на 40-45% в год против 11% в среднем по сектору. Для сравнения, среднегодовой прирост Сбербанка – 12%; Тинькофф Банка – 40% в год.

- капитал Совкомбанка растет ускоренными темпами: в среднем на 25-30% в год и за 10 лет увеличился в 17 раз. За 2023г капитал вырос более чем на 55% г/г при среднегодовом приросте капитала российского банковского сектора на 10% год.

- рекордные показатели прибыли (в среднем +30% в год), что обеспечивает рентабельность капитала выше рынка. По итогам 2023 г. Банк заработал 95 млрд. руб. чистой прибыли, а ROaE составил почти 45%.

- Сильные рыночные позиции.

Сегодня Совкомбанк входит в ТОП-10 ведущих российских банков по всем основным параметрам: No3 – по активам среди частных банков; No5 – по объему кредитов; No6 среди всех российских банков по прибыльности; No7 – по вкладам и депозитам.

- Входит в ТОП-5 в розничном сегменте.

Широкая география деятельности и обширная сеть точек продаж (более 2,0 тыс. подразделений в 79 субъектах РФ) обеспечивают сегодня сильные позиции банка в розничном секторе. Совкомбанк входит в ТОП-3 банков по размеру филиальной сети в стране. Развитие инновационных проектов (карта рассрочки «Халва», объединившая преимущества дебетовых и кредитовых карт, пользуется особой популярностью - более 5,2 млн. держателей) способствовало укреплению позиций банка в рознице. Розничные кредиты за 5 лет выросли более чем в 3,5 раза. Их особенностью является то, что около 2/3 – это обеспеченные кредиты, что повышает качество розничного портфеля. Совкомбанк занимает 2-3 место среди российских банков в автокредитовании; No4 – по количеству выпущенных карт и No5 по объему портфеля кредитных карт.

- Высокая степень диверсификации бизнеса.

Успешная реализация стратегии M&A (всего более 25 успешных сделок за 10 лет) благоприятно сказалась на степени диверсификации банковского бизнеса Группы. Приобретение лизинговых, брокерских, факторинговых, страховых и других компаний легло в основу небанковского сегмента. Кроме того, приобретение банков, специализирующихся на автокредитовании (Меткомбанк), МСП сегменте (Росевробанк), розничном и потребительском кредитовании (Банк Восточный; Банк GE Money Russia), POS-кредитах и картах, NORDEA (ипотечный портфель), а также других активов (карты «Совесть» и «Свобода») усилило розничный и корпоративный сегменты Группы.

- Системно значимый Банк.

Совкомбанк – 3-й по размеру активов частный Банк, активы которого составляют более 1,8% активов банковского сектора России.

Являясь одним из крупнейших банков страны (No9 по активам среди всех банков), Совкомбанк включен в перечень системно значимых банков России, что обуславливает высокую вероятность экстраординарной поддержки со стороны ЦБ РФ.

- Основные финансовые метрики и показатели рентабельности выше среднеотраслевых по банковскому сектору:

- просрочка (NPL 90+) по итогам 2023 г. – 2,9% против 5,1% в среднем по сектору;

- чистая процентная маржа (NIM) за 2023 г. - 6,4% против 4,8% в среднем по сектору;

- рост кредитного портфеля на 36% (розничного) и на 38% (корпоративного) в 2023 г. оказался выше рынка (на 23% и 20% соответственно);

- рентабельность капитала (ROaE) – ключевой показатель для акционеров стабильно выше среднеотраслевого: средний уровень ROaE за последние 10 лет составил около 36%; за 2023 - почти 45% против 14,9% в среднем по сектору, согласно отчета Банка России за 4К23г.

Основные драйверы дальнейшего роста стоимости Банка:

- Совкомбанк планирует в течение 3-х лет в 1,5 раза увеличить свою долю рынка с текущих 1,8% в активах системно значимых кредитных организаций до 2,4% к 2026 г. преимущественно за счет роста розничного и корпоративного сегментов.

- Увеличение доли Банка в розничном кредитовании с текущего уровня в 2% до 3% к 2026 г. предполагается за счет растущей лояльности клиентской базы (показатель удовлетворенности (NPS=47%) выше, чем в среднем по России (30%)), также за счет роста популярности проекта «Халва» и более быстрого проникновения в сегменты авто- финансирования и ипотечного кредитования. За 5 лет портфель автокредитов Банка вырос более чем в 3 раза до 267 млрд. руб. на конец 2023 г. и сегодня Совкомбанк занимает 2-ю строчку среди российских банков по финансированию продаж новых автомобилей с долей рынка около 13%.

Ожидается, что к 2026 г. портфель автокредитов Банка достигнет 380 млрд руб., обеспечивая средний ежегодный темп роста в 19%. В целом, прогнозируется, что розничный кредитный портфель (за вычетом резервов) в 2026 году достигнет 1162 млрд руб. (+46% к уровню 2023г).

- Объем корпоративных кредитов за последние 5 лет вырос более чем в 4 раза до 1 097 млрд. руб. на конец 2023 г. (без учета резервов). Основным драйвером роста послужило импортозамещение и уход иностранных клиентов с российского рынка.

- Банк сегодня контролирует порядка 1/3 всех цифровых закупок в РФ (Банк приобрел площадки, где разыгрывают тендеры крупные госзаказчики), является крупнейшим оператором рынка золота с долей порядка 25% и входит в ТОП-5 организаторов выпусков облигаций (объем выпусков с 2015 г. превысил 6 трлн. руб.). Конкурентным преимуществом Совкомбанка является высокая доля банковских гарантий для корпоративного бизнеса (около 15%). За счет дальнейшего развития этих направлений ожидается, что доля Совкомбанка в общем объеме корпоративных кредитов увеличится до 1,5% к 2026г. (на конец 2023 г.- 1,4%), а корпоративный кредитный портфель в целом достигнет в 2026 г. 1463 млрд. руб. (+35% от уровня 2023г.).

- Дальнейшее развитие небанковского сектора также будет способствовать росту Банка и его стоимости. По состоянию на конец 2023 г. по количеству активных клиентов факторинга Банк занимает 3-ю строчку, входит в ТОП-10 по объему нового лизингового бизнеса и по объему страховых премий. Чистая прибыль небанковского бизнеса за 1,5 года выросла более чем в 4 раза и ожидается, что к 2026 г. ее рост составит около 15%. Этому будет способствовать прогнозируемый рост страховых премий (КАСКО, ОСАГО) до 25 млрд. руб. к 2026 г. (более чем в 2 раза по сравнению с текущим уровнем) и удвоение лизингового портфеля к 2026 г. до 100 млрд руб.

Мы позитивно оцениваем акции Совкомбанка на среднесрочном горизонте и сохраняем нашу оценку «покупать». Текущие котировки все еще сохраняют дисконт по мультипликатору Р/В более 30% к акциям Тинькофф Банка, а по мультипликатору Р/Е дисконт составляет более 10% к акциям Сбербанка и около 50% к акциям Тинькофф Банка.